Kapitel aus: Helmut Creutz: Das Geldsyndrom; Ullstein,

1997, 4. Auflage; ISBN 3-548-35456-4

Orginalausgabe 1993 by Wirtschaftsverlag Langen Müller in der

F.A. Herbig Verlagsbuchhandlung GmbH, München

[ Inhalt

Geldsyndrom ] [ Homepage

www.geldreform.de ]

[ Gästebuch

www.geldreform.de ]

16. Kapitel

Die Überentwicklung der Zinsströme

„Das Zinssystem bevorzugt in krasser Weise

die Besitzenden. Der Ertrag des Wachstums

dient nicht in erster Linie dem Volkswohl-

stand, sondern konzentriert sich bei weni-

gen, sichert das exponentielle Wachstum der

großen Vermögen. Die Verfügungsgewalt

verlagert sich immer mehr auf gewaltige pri-

vate, anonyme Gebilde, welche von der

Geldseite her politische Macht und Willens-

bildung zu manipulieren verstehen.“

Werner Rosenberger *

* Präsident der Internationalen Vereinigung für Natürliche Wirtschaftsordnung

(INWO), „Die Welt im Umbruch - Entwurf einer nachkapitalistischen Wirt-

schaftsordnung“, 1991

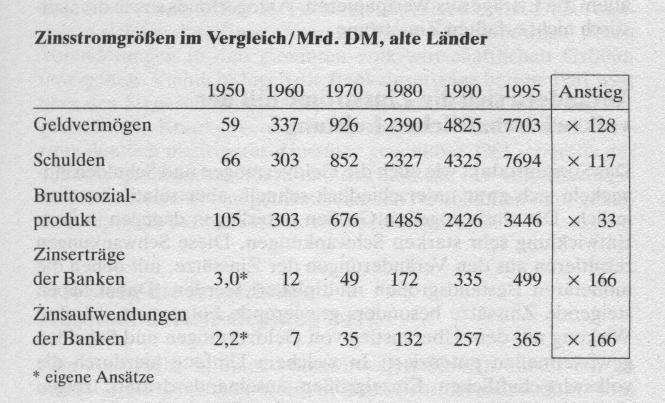

Daß mit der Überentwicklung von Geldvermögen und Schulde

auch die Zinsströme überproportional ansteigen, ist verständlich.

Die Größe der Zinsströme wird jedoch nicht nur vom Umfang der

Vermögens- und Schuldenbestände bestimmt, sondern auch von

der Höhe der Zinssätze. Diese aber weisen langfristig einen zu-

nehmenden Trend auf. So lagen die Kapitalmarktzinsen im

Schnitt der 50er Jahre bei 6,3 Prozent, in den 60er Jahren bei 6,6

und in den 70er Jahren bei 8,1 Prozent. Im Mittel der 80er Jahre

führte das lange Zinstal zu einem Absinken des Durchschnittssat-

zes auf 7,6 Prozent. 1990 bis 1992 lagen sie erneut höher, nämlich

bei 8,6 Prozent. Während Geldvermögen und Schulden von 1950

bis 1995 rund 3.5mal so rasch angestiegen sind wie die wirtschaft-

liche Leistung, nahmen die geldbezogenen Zinsgrößen, als Folge

der höheren Zinssätze, sogar fünfmal so rasch zu. Das heißt, bezo-

gen auf die Wirtschaftsleistung mußte 1995 eine fünfmal größere

Zinsbelastung erarbeitet werden als in den 50er Jahren. Oder

anders ausgedrückt: Aus jeder Mark Sozialprodukt ist heute ein

fünfmal größerer Anteil zur Bedienung des Geldkapitals erfor-

derlich.

Zur Überprüfung dieser Angaben nachfolgend noch einmal die

wichtigsten Zahlen aus den offiziellen Statistiken. Für die Zins-

größen sind hier die Erträge und Aufwendungen der Banken in

Mrd. DM herangezogen worden:

Es sei noch einmal daran erinnert, daß es sich bei den hier behan-

delten Zinsen nur umjene für das Geldkapital handelt. Die Verzin-

sung des Sachkapitals - soweit schuldenfrei - ist in diesen Größen

also nicht enthalten. Aber auch die den Statistiken zu entnehmen-

den geldbezogenen Zinsgrößen geben nicht die vollen Belastungen

und Einkommen wieder. Denn in der volkswirtschaftlichen Ge-

samtrechnung (VGR) werden nur die Zinsströme zwischen den

drei Wirtschaftssektoren erfaßt, also zwischen Unternehmen,

Staat und Privathaushalten. Die innerhalb der Sektoren anfallen-

den Zinsen sind den Unterlagen nicht zu entnehmen, ebensowenig

alle Zinsen, die mit Kaufkrediten u. ä. zusammenhängen.

Rechnet man die bankbezogenen Werte auf die Arbeitstage

um, dann haben die Kreditinstitute 1993 an jedem der etwa

240 Banktage rund 2100 Millionen Mark an Zinsen eingezogen

und gut 1500 Millionen Mark den Geldgebern gutgeschrieben.

Zwar muß man von den bankbezogenen Zinstransfers etwa ein

Drittel für die bankinternen Kreditgewährungen abziehen, wenn

man die volkswirtschaftlich relevanten Größen erhalten will. Da-

für aber müssen mindestens in gleicher Größe Zinserträge hinzu-

gerechnet werden, die nicht aus Bankeinlagen stammen. Neben

den Zinseinkünften aus Versicherungsanlagen gehören hierzu vor

allem die Erträge aus Wertpapieren, Anlegerfonds sowie die stati-

stisch nicht erfaßten Zinsströme.

Verändern sich die Zinsströme mit der volkswirtschaftlichen Leistung?

Das Sozialprodukt wie auch die Geldvermögen und Schulden ent-

wickeln sich zwar unterschiedlich schnell, aber relativ kontinu-

ierlich. Die zinsbezogenen Größen unterliegen dagegen in ihrer

Entwicklung sehr starken Schwankungen. Diese Schwankungen

resultieren aus den Veränderungen der Zinssätze, mit denen die

monetären Bestandsgrößen multipliziert werden. Dabei haben

steigende Zinssätze besonders gravierende Folgen, da sich ihre

Wirkung mit dem Überanstieg von Geldvermögen und Schulden

gewissermaßen potenziert. In welchem Umfang hierdurch die

volkswirtschaftlichen Einzelgrößen auseinanderdriften, zeigen

einige Vergleiche aus der letzten großen Zinsanstiegsphase von

1978 bis 1981, in der die Zinssätze am Kapitalmarkt von 6,1 auf

10,6 Prozent hochschnellten.

In diesen drei Jahren nahm das BSP um 20Prozent zu und die

Steuereinnahmen um 15 Prozent. Die Zinserträge der Banken

kletterten in der gleichen Zeit jedoch um 92 Prozent, die Zinsaus-

zahlungen sogar um 120 Prozent. Das heißt, die Zinsbelastung der

Wirtschaft nahm innerhalb von drei Jahren viereinhalbmal so

schnell zu wie die Wirtschaftsleistung, die Zinseinkommen der

Geldgeber sogar sechsmal so schnell und achtmal so schnell wie

die Steuereinnahmen des Staates.

Von 1988 bis 1990, also innerhalb von zwei Jahren, stiegen die

Kapitalmarktzinsen zwar „nur“ von 6,0 auf 8,9 Prozent an. Trotz-

dem führte auch dieser Zinssatzanstieg zu erheblichen Auseinan-

derentwicklungen innerhalb der Volkswirtschaft: So nahm das

Sozialprodukt in den beiden Jahren um 15 Prozent zu und die

Steuereinnahmen um zwölf Prozent. Die Bankzinserträge - und

damit die Belastung der Wirtschaft - nahmen jedoch mit 38 Pro-

zent zweieinhalbmal, die Zinseinnahmen der Geldgeber mit

50 Prozent sogar knapp dreieinhalbmal so schnell zu wie das BSP.

Kaum zu begreifen ist, daß solche dramatischen Diskrepanzent-

wicklungen sowohl in den Medien als auch in der Politik kaum

beachtet werden. Selbst die Fachwelt schweigt diskret. Dabei han-

delt es sich bei den Zinsströmen um keine Kleckerbeträge, deren

Veränderungen in den gesamten volkswirtschaftlichen Größen

untergehen. Vielmehr lagen die Bankzinserträge bereits 1981 weit

über den Steuereinnahmen des Bundes und beim Doppelten der

gesetzlichen Krankenversicherungsausgaben. 1990 hatten sie -

trotz deutlich niedrigerer Zinssätze gegenüber 1981- bereits das

l,3fache der Bundessteuern und das 2,6fache der Versicherungs-

ausgaben erreicht, und gemessen an den Nettolöhnen und -gehäl-

tern, lagen sie bei 45 Prozent, 1993 bei 56 Prozent.

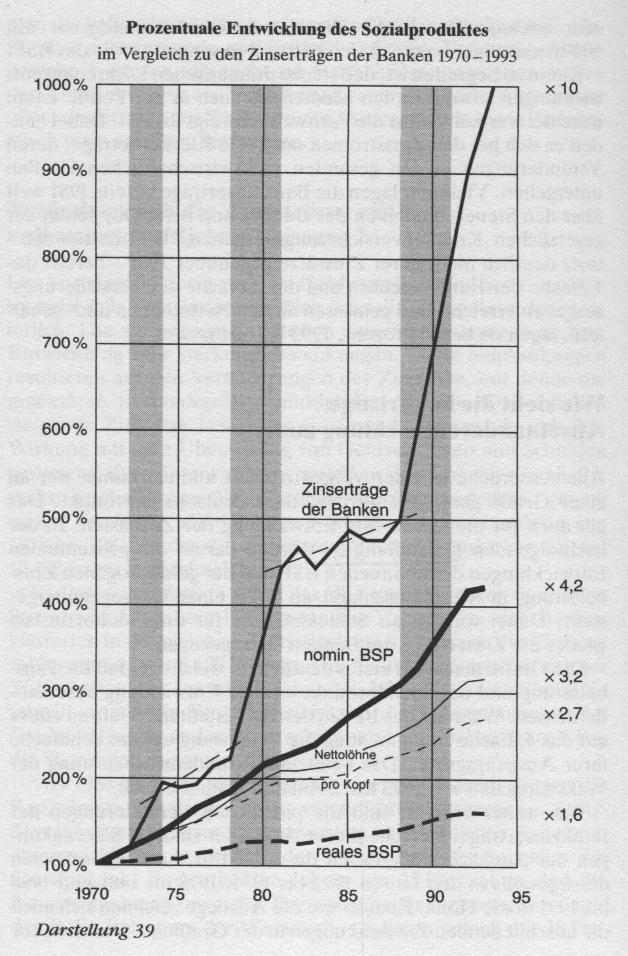

Wie sieht die langfristige Auseinanderentwicklung aus?

Alle Ansprüche in einer Volkswirtschaft können immer nur an

einer Größe gemessen werden, dem Bruttosozialprodukt. Das

gilt auch für die Größe und Entwicklung der Zinslasten. In der

nachfolgenden Darstellung 39 werden darum die prozentualen

Entwicklungen des nominellen BSP und der geldbezogenen Zins-

belastung in Westdeutschland ab 1970 einander gegenüberge-

stellt. Dabei wurden als Schlüsselgröße für die Gesamtzinslast

wieder die Zinserträge der Banken herangezogen.

Die Grafik macht als erstes deutlich, in welchem Maß die Zins-

belastung und das Sozialprodukt in ihrer Entwicklung auseinan-

derdriften. Während das BSP in den dargestellten 23 Jahren „nur“

auf das 4,2fache zunahm, stieg die Verzinsung auf das zehnfache

ihrer Ausgangsgröße. Das heißt, die Schuldenzinsbelastung der

Volkswirtschaft war 1993 fast 2.5mal so hoch wie 1970.

Was weiter auffällt, sind die plötzlichen Veränderungen der

Bankzinserträge. Ursache dieser Ausreißer sind die Schwankun-

gen der Zinssätze. Wie durch die Schraffur markiert, schossen

diese jeweils in den Jahren 1972 bis 1974, 1978 bis 1981 und 1988

bis 1991 in die Höhe. Ebenso wie die Anstiege zeichnen sich auch

die anschließenden Zinssenkungen in der Grafik ab. Das trifft vor

allem für die lange Zinssenkungszeit von 1981 / 1982 bis 1988 zu.

Wie die zusätzlichen Trendlinien erkennen lassen, kam es von 1982

bis 1988 sogar zu einem relativen Rückgang der volkswirtschaft-

lichen Zinsbelastung: Fast gleichbleibenden absoluten Zinslast-

größen stand ein wachsendes Sozialprodukt gegenüber.

In der Entwicklungskurve des nominellen BSP zeichnen sich die

Folgen der Zinsbelastungsänderungen nur geringfügig ab, da die

realen Wirtschaftseinbrüche durch die dann hohen Inflationen no-

minal ausgeglichen werden. Etwas deutlicher treten sie bei der

Entwicklung des realen BSP hervor. Hier kann man erkennen, daß

die Wirkungen hochzinsbedingter Überlastungen erst mit Verzö-

gerung in der Wirtschaft Spuren zeigen.

Aufschlußreich sind auch die beiden zusätzlich eingetragenen

Lohnkurven. Im Gegensatz zum BSP, das in den 23 Jahren auf das

4,2fache zunahm, stieg die Gesamtsumme der Nettolöhne und

-gehälter nur auf das 3,2fache, obwohl die Zahl der Arbeitnehmer

gegenüber den Selbständigen erheblich zugenommen hat. Diese

Verschiebung innerhalb der Beschäftigtenstruktur zeigt sich in der

Kurve der Nettoeinkommen je Arbeitnehmer: Statt im Gleich-

schritt mit der gesamten Lohnsumme auf das 3,2fache, stieg das

Pro-Kopf-Einkommen nur auf das 2,7fache an, ein gutes Drittel

weniger als das BSP.

Dieser Rückfall gegenüber der volkswirtschaftlichen Gesamt-

leistung ist im Hinblick auf die ständig steigenden Zinslasten be-

sonders bedenklich. Denn diese Zinslasten werden zum größten

Teil über die Preise an die Endverbraucher weitergegeben. Das

heißt, sie verringern zusätzlich den Realwert der sowieso zu kurz

gekommenen Nettolöhne.

Die geldbezogenen Zinsen beim Staat

Im Vordergrund der Schulden- und Zinsdebatte steht seit der Ver-

einigung der beiden deutschen Länder die Verschuldung des Staa-

tes. Schon einmal war sie ein Thema der Medien, nämlich in der

hochzinsbedingten Rezession Anfang der 80er Jahre. Damals ex-

plodierten nicht nur die Zinslasten der Wirtschaft, sondern auch

die der öffentlichen Haushalte. Da als Folge der würgenden Zin-

sen die Konjunktur stark rückläufig war, gingen außerdem die

Steuereinnahmen zurück. Nicht anders als die heutige Regierung

hat auch die damalige unter Schmidt „die Flucht nach vorne“ in

die höhere Verschuldung angetreten. Die Folgen höherer Schul-

den sind jedoch noch höhere Zinsen.

„220000 DM Zinsen zahlt der Staat pro Minute“, meldete der

Steuerzahlerbund im Juli 1992 über alle Medien. Pro Stunde sind

das 13,2 Millionen, an jedem Kalendertag rund 317 Millionen.

Das entspricht dem Gegenwert von rund 1000 Einfamilien-Rei-

henhäusern oder 1500 Mietwohnungen, die der Staat auf Kosten

der Steuerzahler gewissermaßen jeden Tag verschenkt. Allerdings

nicht an sozial schwache Bürger, sondern an solche, die meist

schon ein Haus oder mehrere besitzen. Mit den öffentlichen Zins-

zahlungen eines Jahres ließen sich also rund 350000 Häuser oder

550000 Mietwohnungen finanzieren. Das entspricht der Wohn-

substanz einer Großstadt mit eineinhalb Millionen Einwohnern!

Noch griffiger werden die vom Staat gezahlten Zinsen, wenn

man sie einmal auf die Bürger in Ost und West umrechnet. Pro

Kopf ergibt sich für 1992 dann ein Betrag von rund 1400 DM. Um-

gerechnet auf jeden Beschäftigten bzw. jeden Haushalt, sind das

rund 3300 DM. Das heißt, jeder Erwerbstätige in Gesamtdeutsch-

land mußte 1992 fast einen Monat lang nur für die Schuldenzinsen

des Staates arbeiten. Aufgrund der Übernahme der vereinigungs-

bedingten „Sondertöpfe“ dürften es 1995 bereits 1.5 Monate sein.

Welche Folgen haben höhere Zinsbelastungen für den Staat?

Wie jeder andere, kann auch der Staat jede Mark nur einmal ausge-

ben. Das gilt auch für die Zinsen : In dem Maße, wie er hierfür mehr

zu zahlen hat, müssen andere Ausgaben eingeschränkt werden.

Vor 20Jahren war der Posten „Schuldenzinsen“ in den Ausga-

benlisten noch „unter ferner liefen“ zu finden. Anfang der 80er

Jahre hatte dieser Posten beim Bund schon den dritten Platz im Etat

erobert, hinter den Ausgaben für „Arbeit und Soziales“ und „Ver-

teidigung“. Mitte der 80er Jahre zogen die gesamten öffentlichen

Zinszahlungen an den Verteidigungsausgaben vorbei. Inzwischen

haben das die Zinszahlungen des Bundes schon allein geschafft.

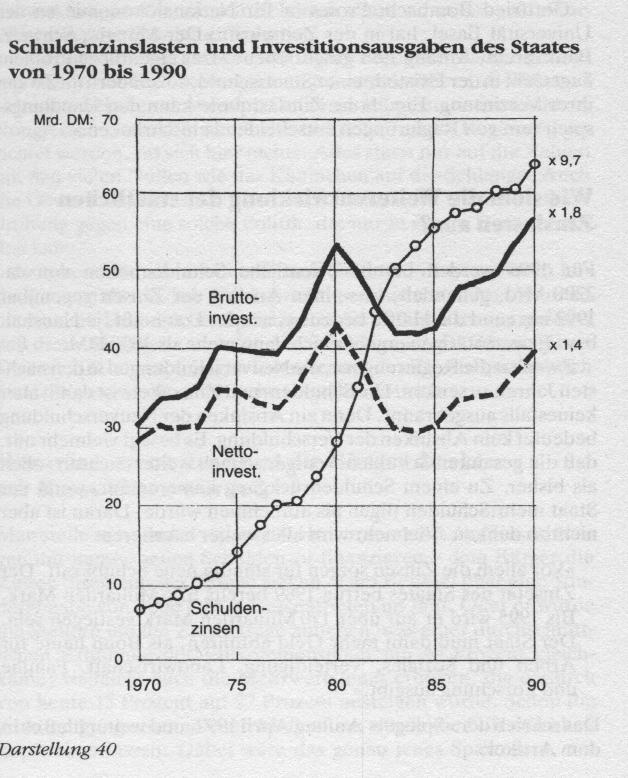

Weil die Neuverschuldungen weitgehend durch die laufenden

Zinszahlungen aufgefressen werden, muß der Staat an anderer

Stellen sparen. Das ist vor allem in Hochzinsphasen der Fall. Ge-

spart wird aber nicht nur im Sozialbereich, sondern auch bei den

Investitionen. Das geht aus der Darstellung 40 hervor. Deutlich

sichtbar sind darin die Rückgänge der Investitionsausgaben ab

1974 und 1980.

Darstellung 40

Diese Reduzierungen waren jeweils die Folge erhöhter Zinsbe-

lastungen und verringerter Staatseinnahmen in den Hochzinspha-

sen. Ließ der Überanstieg der Zinslasten nach, wie ab 1977 und

1983, nahmen die Investitionsausgaben wieder zu. Daß solche Re-

duzierungen der staatlichen Investitionen die hochzinsbedingten

Konjunktureinbrüche noch verstärken müssen, liegt auf der

Hand.

Gottfried Bombach, Professor für Nationalökonomie an der

Universität Basel, hat in der Zeitschrift „Der Monat“, Schweiz.

Bankverein, Anfang 1991 geschrieben: „Das eigentliche Problem

liegt nicht in der Existenz einer Staatsschuld, . . . sondern im Zwang

ihrer Verzinsung. Eine hohe Zinslastquote kann den Handlungs-

spielraum von Regierungen entscheidend einschränken.“

Wie sieht die Weiterentwicklung der staatlichen Zinslasten aus?

Für 1996 werden bereits öffentliche Schuldenhöhen von ca.

2200 Mrd. gehandelt, was einen Anstieg der Zinsen gegenüber

1992 um rund die Hälfte bedeuten würde. Das heißt, je Haushalt

bzw. Erwerbstätigen ergeben sich dann mehr als 4000 DM.

Zwar hat die Regierung vor, die Neuverschuldungen in den näch-

sten Jahren zu senken. Die Schulden- und Zinsrakete ist damit aber

keinesfalls ausgebrannt. Denn ein Absinken der Neuverschuldung

bedeutet kein Absinken der Verschuldung. Es besagt vielmehr nur,

daß die gesamten Schulden weniger schnell weiterwachsen sollen

als bisher. Zu einem Schuldenrückgang käme es nur, wenn der

Staat mehr Schulden tilgen als aufnehmen würde. Daran ist aber

nicht zu denken. Vielmehr wird alles weiter eskalieren.

„Vor allem die Zinsen sorgen für ständig neue Schubkraft. Der

Zinsetat des Staates betrug 1989 bereits 67,6 Milliarden Mark.

Bis 1995 wird er auf über 170 Milliarden Mark gestiegen sein.

Der Staat muß dann mehr Geld abführen, als Bonn heute für

Arbeit und Soziales, Verteidigung, Landwirtschaft, Familie

und Forschung ausgibt.“

Das schrieb der „Spiegel“ Anfang April 1992, und weiter hieß es in

dem Artikel:

„Die Zinsexplosion läßt sich kaum noch verhindern. Obwohl

alle um die Brisanz der Finanzlage wissen, hantieren Kohl und

Waigel mit den Milliarden-Schulden bis heute so unbeküm-

mert, als handele es sich um einen Kleinkredit. Selbst die Zin-

sen werden mit immer neuem Leihgeld bezahlt.“

Das heißt, man verhält sich weiterhin wie die vielgescholtenen

Entwicklungsländer, die seit 20 Jahren schon versuchen, auf diese

Weise über die Runden zu kommen.

Obwohl solche Meldungen fast täglich durch die Medien gehen,

regt sich in der Bevölkerung kaum jemand darüber auf. Während

sich sonst bei allen drohenden Gefahren Bürgerinitiativen bilden,

Kongresse veranstaltet und Protestschreiben an die Regierung ge-

richtet werden, tut sich hier nichts. Alles starrt nur auf die Zahlen

mit den vielen Nullen wie das Kaninchen auf die Schlange. Auch

die Gewerkschaften sind offensichtlich blockiert. Keine Streikan-

drohung gegen eine solche Politik, die nur in einem Desaster en-

den kann.

Es scheint so, als ob beim Thema Geld und Zinsen alles in Le-

thargie verfällt: „Über Geld spricht man nicht!“ - Anscheinend

hat man mit Hilfe solcher Sprichworte die Gehirne so manipuliert,

daß diese Abstinenz auch für die Schulden und die Zinsen gilt. -

Die seit 200 Jahren erfolgte Tabuisierung der Zinsthematik durch

Staat, Wissenschaft und Kirche trägt ihre Früchte.

Was wäre, wenn der Staat die Bürger direkt zur Kasse bitten würde?

Man stelle sich einmal vor, der Staat würde - statt die Zinszahlun-

gen mit immer neuen Schulden zu finanzieren - dem Bürger die

Zinsen direkt aus der Tasche ziehen. Zum Beispiel über eine Son-

derabgabe von 4000 DM je Beschäftigten im Jahr. Oder er würde

die Steuern um die Zinsbeträge anheben, was einer durchschnitt-

lichen Erhöhung der Einkommensteuer um 40 Prozent gleich-

käme; vielleicht auch die Mehrwertsteuer erhöhen, die dadurch

von heute 15 Prozent auf 27 Prozent ansteigen würde. Schon die

Ankündigung einer solchen Maßnahme würde die Öffentlichkeit

kopfstehen lassen. Dabei wäre das genau jenes Sparrezept, mit

dem wir den Entwicklungsländern oder auch privaten Schuldnern

immer so schnell zur Seite stehen.

Wahrscheinlich würden die Gewerkschaften zum Generalstreik

aufrufen und vorrechnen, daß die ganzen mühsam erkämpften

Lohnerhöhungen der letzten Jahre durch solche rigorosen Steuer-

erhöhungen mehr als futsch sind. Doch gegen die versteckte Beu-

telschneiderei durch höhere Schulden, die uns alle vielmals mehr

kostet und noch die zukünftigen Generationen in einem unvor-

stellbaren Maße belastet, hat man nichts einzuwenden.

Wir alle nehmen diese Ausbeutung schicksalsergeben hin, auch

wenn sie nach mathematischen Gesetzen aus sich selbst weiter-

wachsen muß.

„In Deutschland ist eine Zinsspirale in Gang gekommen, die

jeden Bankkaufmann frösteln läßt. In den Berufsschulen wird

die brutale Dynamik von Zins und Zinseszins gern am Beispiel

der Seerosen erklärt: In einem Teich verdoppelt sich die Zahl

der Seerosen mit jedem Tag. Nach einem Jahr ist das Gewässer

zur Hälfte bewachsen. Die Preisfrage lautet: Wann ist der Teich

zu 100 Prozent dicht? Antwort: Einen Tag später“,

schreibt der „Spiegel“ in Nr.13/92. Aber der „Spiegel“ irrt sich in

einem Punkt: Bisher haben kaum Bankkaufleute ihr Frösteln ir-

gendwo zum Ausdruck gebracht. Sie machen vielmehr betont in

Optimismus und freuen sich über die Zuwachsraten ihrer Bankge-

schäfte. Warnungen hört man allenfalls einmal von der Bundes-

bank. Doch was nützen solche Warnungen der Geldbehörde,

wenn sie gegen die Ursache der Überschuldung, das Überwachs-

tum der Geldvermögen, nichts unternimmt. Vor allem nichts

gegen die Ursache der Geldvermögenseskalation: die ständig po-

sitiven und damit viel zu hohen Zinsen, zusätzlich hochgetrieben

von der Inflation! Ob Staatsverschuldung oder nicht: Solange die

Geldhalter nicht gezwungen sind, ihre Zinsforderungen den

Marktkräften unterzuordnen, und die Verantwortlichen der Bun-

desbank nicht zur Kaufkraftstabilität, wird sich an der „Zinsspi-

rale“ nicht viel ändern.

[ Inhalt

Geldsyndrom ] [ Homepage

www.geldreform.de ] [ Gästebuch

www.geldreform.de ]

Kapitel aus: Helmut Creutz: Das Geldsyndrom; Ullstein,

1997, 4. Auflage; ISBN 3-548-35456-4

Orginalausgabe 1993 by Wirtschaftsverlag Langen Müller in der

F.A. Herbig Verlagsbuchhandlung GmbH, München

Mit Zustimmung des Autors digitalisiert für INWO

Deutschland e.V.