Kapitel aus: Helmut Creutz: Das Geldsyndrom; Ullstein,

1997, 4. Auflage; ISBN 3-548-35456-4

Orginalausgabe 1993 by Wirtschaftsverlag Langen Müller in der

F.A. Herbig Verlagsbuchhandlung GmbH, München

[ Inhalt

Geldsyndrom ] [ Homepage

www.geldreform.de ]

[ Gästebuch

www.geldreform.de ]

11. Kapitel

Die „Geldschöpfung“ der Banken

"Es kann an sich kaum bezweifelt werden,

daß das Banksystem insgesamt keine grö-

ßere Geldmenge schaffen kann, als mit der

von der Zentralbank geschaffenen Zentral-

bankgeldmenge vereinbar ist.“

Deutsche Bundesbank, Juli 1971

Können Banken Geld schöpfen?

In fast allen Lehrbüchern kann man heute noch lesen, daß die

Banken an der „Geldschöpfung“ beteiligt sind. Daß damit keine

Herstellung von Geldscheinen oder Münzen gemeint sein kann,

ist klar, dazu sind nur die Notenbanken berechtigt. Wahrschein-

lich ist mit dieser Aussage also „Kreditschöpfung“ gemeint. Wird

darunter das Umschöpfen von Kaufkraft aus dem Einlage- in den

Kredittopf verstanden, dann kann man diese Formulierung akzep-

tieren. In den meisten Lehrbüchern wird der Vorgang jedoch so

dargestellt, als ob die Banken auch ohne Einlagen der Sparer bzw.

darüber hinaus Kredite schöpfen könnten. Ja, in vielen Beschrei-

bungen sind diese Einlagen gar nicht existent. Sie sehen immer nur

den „Bankausgang“, aus dem laufend neue und immer größere

Kredite herauskommen, ohne den „Bankeingang“ zu beachten, in

den die Sparer ihre Überschüsse einbringen.

Andere sagen, daß geschöpfte Kredite problemlos wären, weil

sie irgendwann auch wieder zu einer Einlage würden, womit sich

die Schöpfung gewissermaßen selbst ausgleicht. Diese Argumen-

tation ist so überzeugend wie die eines Geschäftsmannes, der rei-

nen Gewissens Falschgeld produziert, weil irgendwann die Kun-

den mit dem Falschgeld auch wieder in seinem Laden einkaufen

werden. Daß mit beiden Schöpfungen - dem Falschgeld wie den

Krediten ohne Ersparnis - das Nachfragepotential ungedeckt ver-

mehrt wird, dürfte einsichtig sein. Denn nur Kredite, die aus lei-

stungsbezogenen Ersparnissen stammen, sind durch reale Gegen-

werte gedeckt. Wenn also die Banken tatsächlich ohne Spareinla-

gen Kredite schöpfen, ist das genauso ein Fall für den Staatsanwalt

wie die Inumlaufsetzung von Falschgeld.

Gibt es Beweise für diese Geld- oder Kreditschöpfung?

Wer die jährlichen Ergebnisse örtlicher Banken überprüft, wird

fast immer feststellen, daß die Einlagen der Kunden die Kreditge-

währungen übersteigen. Die daraus resultierenden Überschüsse

werden entweder in Wertpapieren angelegt oder fließen anderen

Banken, vor allem Hypothekenbanken zu, die selbst keine Spa-

rerkunden haben. In den Bilanzen der einzelnen Banken wie des

gesamten Bankenapparates sind selbstverständlich Passiva und

Aktiva - wie bei allen Bilanzen - ausgeglichen. Eine Bank, die

mehr ausgeliehen als an Mitteln erhalten hat, ist jedoch nirgendwo

zu finden. Auch der Präsident der Landeszentralbank in Baden-

Württemberg, Guntram Palm, bestätigte, bezogen auf die Kredit-

aufnahme des Staates, in der Stuttgarter Zeitung vom 13. Novem-

ber 1992 noch einmal diesen Sachverhalt: „Die zur Abdeckung

der öffentlichen Defizite benötigten Mittel werden von den in-

und ausländischen Sparern... bereitgestellt.“ Und der Wirt-

schaftsjournalist Franz Thoma schreibt in der Süddeutschen Zei-

tung vom gleichen Tag: „. . . das Geld, das Banken über Anleihen

kreditieren. . . stammt vom Bürger. Würde er nicht sparen, wäre

zum Verleihen nichts da. Dann bliebe nur noch der Druck von

Banknoten. Und das führte in finanziellen Ruin.“

Den „Beweis“ für die „Geldschöpfung“ der Banken kann man

also wieder nur in Lehrbüchern entdecken, ungeprüft weitergege-

ben von Ausgabe zu Ausgabe. Ähnlich wie vor einigen Jahrzehn-

ten die Theorie von der notwendigen Golddeckung für alle Wäh-

rungen noch in den Lehrbüchern zu finden war, als die Praxis

längst ohne sie funktionierte. Der Geldschöpfungsbeweis in den

Lehrbüchern ist sogar in mathemtatische Formeln gekleidet, was

einer Theorie offensichtlich auch dann das nötige Gewicht ver-

leiht, wenn sie in der Wirklichkeit keine Bestätigung findet.

Kurz: Nach der Theorie sind die Geldschöpfungsmöglichkeiten

der Banken im Prinzip unbegrenzt. Eingeschränkt werden sie le-

diglich durch die Kassenhaltung und die Mindestreserven, die von

den Banken in den meisten Ländern bei den Notenbanken gehal-

ten werden müssen. Auch das wird mathematisch exakt vorge-

rechnet: Liegen diese Rücklagen insgesamt bei fünf Prozent, dann

können die Banken aus einer Einlage das l9fache an Kredit schöp-

fen, bei Rücklagen von zehn Prozent das Neunfache und bei einer

Rücklage von 20 Prozent nur das vierfache, also immer reziprok

zu den Reserven der Banken.

Wie läßt sich die Geldschöpfungstheorie erklären?

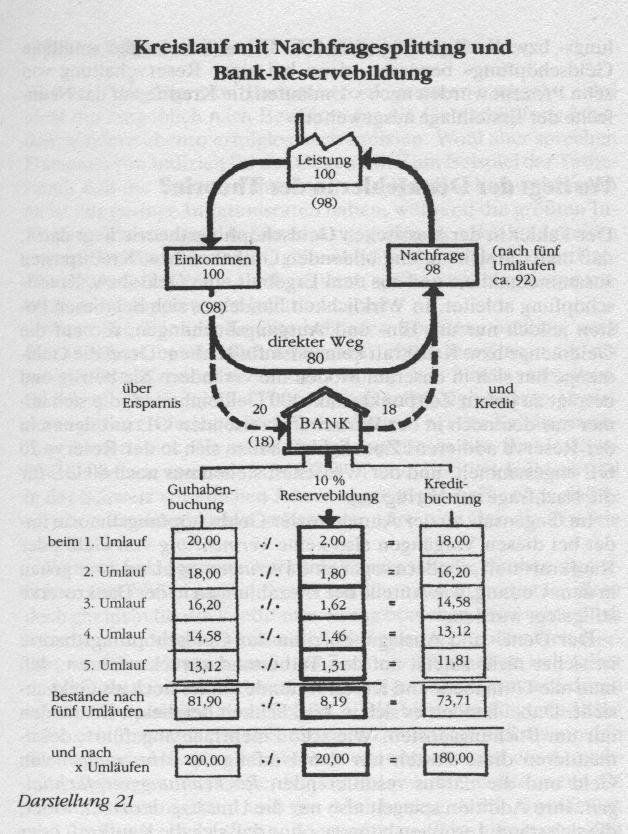

Sehen wir uns in Darstellung 21 noch einmal das Kreislaufmodell

an mit den monatlichen Ersparnisbildungen und Kreditgewährun-

gen (vgl. Darstellung 5, 3. Kapitel). Statt der sich akkumulieren-

den Guthaben- und Kreditbestände sind im unteren Teil der Dar-

stellung 21 die bei jedem Einkommensumlauf hinzukommenden

Beträge eingesetzt, zusätzlich dazwischen eine Buchungsreihe mit

den Reservebildungen der Bank in Höhe von jeweils zehn Prozent

der Neuersparnis.

Da die im ersten Umlauf bei der Bank eingehende Geldeinzah-

lung hier mit 20 Geldeinheiten (GE) eingesetzt ist, ergibt sich eine

Rückhaltung in der Reserve von 2 GE und eine Ausleihung von 18

GE. (Auf den Tatbestand, daß aufgrund dieser Reservehaltungen

die reale Nachfrage nach dem ersten Umlauf auf 98 und nach dem

fünften bereits auf rund 92 GE zurückgeht, soll hier nicht weiter

eingegangen werden.)

Wichtig für die Geldschöpfungsfrage ist nun, daß sich die aus

den Krediten ergebenden rücklaufenden Guthabenbuchungen,

entsprechend den sich ansammelnden Geldeinheiten in der Bank-

reserve, mit jedem Umlauf um zehn Prozent verringern, während

die direkte Nachfrage mit 80 Prozent der Einkommen konstant

bleibt. Als Folge dieser ständigen (wenn auch kleiner werdenden)

Reduzierungen müssen schließlich irgendwann alle Postenzu-

gänge bei der Bank bei null enden. Zählt man dann die in der

Reserve angesammelten Geldeinheiten zusammen, kommt man

auf 20 GE, also genau den Betrag, der als Ersteinzahlung bei der

Bank eingegangen war. Die Addition der Einzahlungs- bzw. Gut-

habenbeträge ergibt eine Summe von 200 GE, die der Auszah-

lungs- bzw Kreditbeträge 180 GE. Damit scheint die „multiple

Geldschöpfung“ bewiesen, denn bei einer Reservehaltung von

zehn Prozent wurden nach x Umläufen die Kredite auf das Neun-

fache der Ersteinlage ausgeweitet!

Wo liegt der Denkfehler in der Theorie?

Der Fehler in der klassischen Geldschöpfungstheorie liegt darin,

daß man die sich laufend bildenden Guthaben bzw. Kreditposten

zusammenaddiert und aus dem Ergebnis eine Geld- bzw. Kredit-

schöpfung ableitet. In Wirklichkeit handelt es sich bei diesen Po-

sten jedoch nur um Ein- und Ausgangsbuchungen, die auf die

Geldmenge bzw. Kaufkraft keinen Einfluß haben. Denn die Geld-

menge hat sich in unserem Modell nie verändert. Sie betrug und

beträgt zu jedem Zeitpunkt exakt 100 Geldeinheiten, die sich im-

mer aus den noch in der Wirtschaft kreisenden GE mit denen in

der Reserve addieren! Zum Schluß haben sich in der Reserve 20

GE angesammelt, und der Wirtschaft stehen nur noch 80 GE für

die Nachfrage zur Verfügung.

Im Gegensatz zu der Annahme der Geldschöpfungstheorie fin-

det bei diesen Vorgängen also keine Vermehrung von Geld oder

Kaufkraft statt, sondern sogar eine Verringerung! Und zwar genau

in dem Umfang, wie Anteile der Einzahlungen in der Bankreserve

stillgelegt wurden.

Der Denk- und Auslegungsirrtum der Geldschöpfungstheorie

ist sicher nicht zuletzt auf den Tatbestand zurückzuführen, daß

man alle Guthaben- und Kreditbestände immer noch als Geld an-

sieht. Dabei handelt es sich in Wirklichkeit bei diesen Beständen

nur um Buchungsposten. Wie schon mehrfach angeführt, doku-

mentieren diese Posten nur den Umfang der Abtretungen von

Geld und die daraus resultierenden Rückzahlungsverpflichtun-

gen. Ihre Addition spiegelt also nur die Umsätze der Bank wider,

die sich ständig erhöhen können, ohne daß sich die Kaufkraft oder

die Geldmenge vergrößern.

Gibt es Indizien für die Geldschöpfung?

Wer den Vorgängen im Bankenbereich genauer nachgeht, wird

nicht nur vergeblich nach Beweisen für die Geldschöpfung fahn-

den, sondern ebenso erfolglos nach Indizien. Wohl aber sprechen

Dutzende von Indizien für das Gegenteil. Zum Beispiel der Tatbe-

stand, daß die Industrieländer trotz riesiger Kreditgewährungen

meist nur geringe Inflationsraten haben, während die größten In-

flationen überwiegend in Ländern mit geringeren Banktätigkeiten

anzutreffen sind. Das heißt, gäbe es bei uns eine Geld- oder Kre-

ditschöpfung durch die Banken, dann müßten wir längst eine tra-

bende bis galoppierende Inflation haben.

Wenn die Banken Kredite schöpfen könnten, müßten auch

ihre Gewinne beträchtlich höher sein, da ja die Zinsen für die

geschöpften Kredite in vollem Umfang bei ihnen verbleiben.

Weiter spricht gegen die Theorie, daß selbst signifikante Verän-

derungen der Mindestreserve keine Spuren bei der Kreditgewäh-

rung hinterlassen. So wurde beispielsweise in der Bundesrepu-

blik die Mindestreserve von 1973-81 und 1993-94 halbiert und

in der Schweiz vor etlichen Jahren sogar abgeschafft, ohne daß es

zu jener Kreditexplosion gekommen wäre, von der die Theorie

ausgeht.

Weiter könnte man auch fragen, warum sich die Banken eigent-

lich so viel Mühe um die Sparerkunden machen, wenn sie diese

doch gar nicht für die Kreditausweitung brauchen. Und schließlich

wäre noch zu fragen, warum die US-Regierung in aller Welt Kre-

dite zusammenkratzen muß, wo doch die US-Banken sich selbst

und der ganzen Nation einen Gefallen täten, die Etatlücken durch

eigene Schöpfungen zu schließen. - Die Liste der Gegenindizien

ließe sich fortsetzen. So z. B. mit dem Tatbestand, daß man in den

50er Jahren auch dann oft Wochen oder Monate auf die Auszah-

lung zugesagter erststelliger Hypotheken warten mußte, wenn die

Restfinanzierung stand und die Absicherung durch Grundstück

und Rohbau gegeben war. Begründung: „Wir haben zur Zeit

keine Mittel.“ - Offensichtlich wußten die Banken damals noch

nichts von ihrer „Schöpfungsfähigkeit“. Sie waren noch auf neue

Einlagen, rücklaufende Kredite oder die Überlassung von Über-

schüssen anderer Banken angewiesen. Heute „schwimmen“ die

Banken eher in Geld und haben Schwierigkeiten, seriöse Kredit-

nehmer zu finden. Doch das ist nicht die Folge von „Geldschöp-

fungen“, sondern die der Guthabeneskalationen, bedingt vor al-

lem durch den Zinseszinseffekt.

Haben die hohen Sichtguthaben mit Schöpfung zu tun?

Die Sichtguthaben in der BRD waren Ende 1993 mit rund 514

Mrd. DM etwa 2.5 mal so hoch wie die von der Bundesbank her-

ausgegebene Bargeldmenge. Das - so wird häufig angenommen-

könne nur auf Geldschöpfungen der Banken zurückzuführen sein.

In Wirklichkeit spiegeln sich in beiden Größen jedoch nur die

Zahlungsgewohnheiten in unserer Wirtschaft wider, genauer: der

Bedarf an liquiden Zahlungs- bzw. Verrechnungsmitteln. Wenn

„morgen“ aufgrund der codierten Scheck- und Kreditkarten die

bargeldlosen Zahlungen zunehmen, werden die Wirtschaftsteil-

nehmer ihre Geldbestände zugunsten erhöhter Sichtguthaben

noch weiter reduzieren. Das heißt, sie zahlen das nicht mehr benö-

tigte Bargeld auf ihre Sichtguthaben ein. Sowenig aber wie in die-

sem Fall die Banken etwas „schöpfen“, sowenig war das in der

Vergangenheit der Fall.

Im übrigen lagen die Sichtguthaben von 1970 bis 1989 - von

zwischenzeitlichen Schwankungen abgesehen - ziemlich konstant

beim Doppelten der Bargeldmenge, während sie in den 50er und

60er Jahren relativ zugenommen hatten. Grund für diesen Anstieg

war die Umstellung der Lohnzahlungen von bar auf unbar in die-

ser Zeit. Auch hier gab es keine Schöpfungstätigkeit der Banken.

Vielmehr wurden mit der Aufstockung der Sichtguthaben die Bar-

geldbestände abgebaut, sogar relativ mehr, als die Sichtguthaben

zunahmen, was auf deren größere Umschlagshäufigkeit zurückzu-

führen ist.

[ Inhalt

Geldsyndrom ] [ Homepage

www.geldreform.de ] [ Gästebuch

www.geldreform.de ]

Kapitel aus: Helmut Creutz: Das Geldsyndrom; Ullstein,

1997, 4. Auflage; ISBN 3-548-35456-4

Orginalausgabe 1993 by Wirtschaftsverlag Langen Müller in der

F.A. Herbig Verlagsbuchhandlung GmbH, München

Mit Zustimmung des Autors digitalisiert für INWO

Deutschland e.V.